Das Elliott-Wellen-Prinzip

Folgender Artikel erschien im April 2008 im Smart Investor im Rahmen des Titelthemas “Elliott-Wellen”

Die Theorie der Elliott-Wellen hat der Amerikaner Ralph Nelson Elliott [links](1871 – 1948) in den 30er Jahren des vergangenen Jahrhunderts entwickelt. Elliott hatte gute Kenntnisse der Dow-Theorie, die von Charles Henry Dow [rechts] (1852 – 1902) schon Ende des 20. Jahrhunderts formuliert wurde und als Grundlage für das gesehen werden kann, was wir heute unter Technischer Analyse verstehen.

Schon Dow – der 1894 einen Aktienindex veröffentlichte, aus dem später der noch heute bekannte Dow Jones Industrial Average hervorging – erkannte, dass sich bestimmte Kursmuster immer wieder in ähnlicher Formation wiederholen. Während einer schweren Blutkrankheit analysierte Elliott über Monate hinweg akribisch den US-Aktienmarkt, vorwiegend den DJIA.

Fraktale Selbstähnlichkeit

Er erkannte, dass sich die Preisschwankungen und Kursmuster bei Aktienmärkten innerhalb von wenigen Tagen verblüffend mit den Verläufen über Monate oder Jahre hinweg ähnelten. Außerdem entdeckte er die zyklische und fraktale (selbstähnliche) Ausbreitung von Wellenmustern. Fraktale sind Objekte, die aus mehreren verkleinerten Kopien ihrer selbst bestehen.

Beispiele aus der Natur finden sich viele:

- ähnlicher Aufbau von Sonnensystem und Atomstruktur

- ein Baumzweig sieht ungefähr so aus wie ein verkleinerter Baum

- das Teilstück eines Farns sieht in Vergrößerung ziemlich genauso aus wie das Blatt als Ganzes

- der Romanesco (Pyramidenblumenkohl) weist in seinem Blütenstand fraktale Strukturen und Fibonacci- Spiralen auf

- die Kochsche Schneeflocke

Elliott und die Chaos-Theorie

Diese Grundidee wird heute noch durch Erkenntnisse der Chaosforschung gestützt. Einer der berühmtesten Verfechter dieser Theorie ist der Mathematiker Benoît Mandelbrot. Dieser erhielt neben dem Japan-Preis 2003 im Jahre 2004 auch den Wirtschaftsbuchpreis der Financial Times Deutschland (FTD) für sein Buch „The (Mis)Behavior of Markets“. Die deutsche Ausgabe ist 2007 unter dem Titel „Fraktale und Finanzen. Märkte zwischen Risiko, Rendite und Ruin“ erschienen.

Das Regelwerk füllt ein ganzes Buch

Elliott veröffentlichte schließlich seine Erkenntnisse und Regeln in dem 1938 erschienenen Buch „The Waves Principle“ (Das Wellen-Prinzip). Als eine der wichtigsten und grundlegendsten Informationen ist daraus zu entnehmen, dass Kurse Nachrichten machen. Die Marktteilnehmer suchen sich im Nachhinein eher diejenigen Nachrichten heraus, die zu den Kursen passen. Nachrichten machen also umgekehrt keine Kurse im ursächlichen Sinne, sondern sind nur der Auslöser einer Kursbewegung, die technisch fällig ist. Der verstorbene Altmeister der Börse, André Kostolany (1906 – 1999), war der Überzeugung: “Kurz- bis mittelfristig macht die Psychologie 90 Prozent an der Börse aus! Langfristig spielen dann die fundamentalen Gründe eine größere Rolle.”

Psychologie bestimmt den Markt zu jeder Zeit

Elliott ging sogar noch ein Stück weiter und stellte fest, dass die Psychologie, und nichts anderes, den Markt zu jeder Zeit bestimmt. Die fundamentalen Daten, die börsentäglich über die Ticker laufen, sind nicht der Auslöser von Verhaltensänderungen bei den Marktteilnehmern, sondern vielmehr die Folgen eines bereits veränderten Verhaltens. Zugegeben, eine fast schon provokative These in Zeiten, in denen wir täglich mit einer Nachrichtenflut konfrontiert sind. Wenn Sie sich jedoch mit dem Elliott Wellen-Prinzip über einen längeren Zeitraum auseinandersetzen und es auch halbwegs verinnerlicht haben, werden Sie merken, dass die fundamentale Nachrichtenlage keine tragende Rolle spielt.

Mal ist es der vermeintliche Einfluss des zu hohen Ölpreises, mal die außerplanmäßige Zinssenkung der FED und ein anderes Mal die ach so schlechten Vorgaben des chinesischen Aktienmarktes, die beispielsweise den Dax in die Knie zwingen. Es stehen also jede Menge Gründe in x-beliebiger Kombination zur Verfügung, um Kursbewegungen an den Märkten im Nachhinein zu erklären. Das größte Manko bei dieser Methode ist, dass Sie erst nach der Kursbewegung durch die Medien gesagt bekommen, was dieses Mal der Auslöser dafür war. Irgendein Grund passt mit Sicherheit immer auf das aktuelle Geschehen.

Weiterentwicklung der Elliott-Wellen

Nach dem Tod von Elliott führte insbesondere Robert Prechter (Fotos s.u.) Elliott’s Arbeiten weiter und leistete dazu selbst eigene Verbesserungen. Er veröffentlichte seine zusätzlich erworbenen Erkenntnisse in dem 1978 publizierten Buch „Elliott Wave Principle“ – auf deutsch unter dem Titel „Das Elliott-Wellen-Prinzip. Schlüssel für Gewinne am Markt.“ erschienen. Prechter erlangte in den anschließenden 80er Jahren den Status eines Gurus. Unter anderem deswegen, weil er den Crash von 1987 ziemlich genau prognostizierte. Dieser Status schmolz jedoch wieder beträchtlich, nachdem er in den 90er Jahren während der haussierenden Aktienmärkte immer wieder von einem erneut bevorstehenden Crash sprach. 2002 veröffentlichte er passenderweise ein weiteres Buch, dessen deutscher Titel lautet: „Besiege den Crash“. Neben Prechter hat vor allem Glenn Neely dazu beigetragen, das Prinzip der Elliott Wellen weiter populär zu machen und weiter zu verbessern. Auch er hat seinen eigenen Regelkatalog in Bezug auf die Elliott Wellen entworfen und veröffentlicht.

Grundmuster

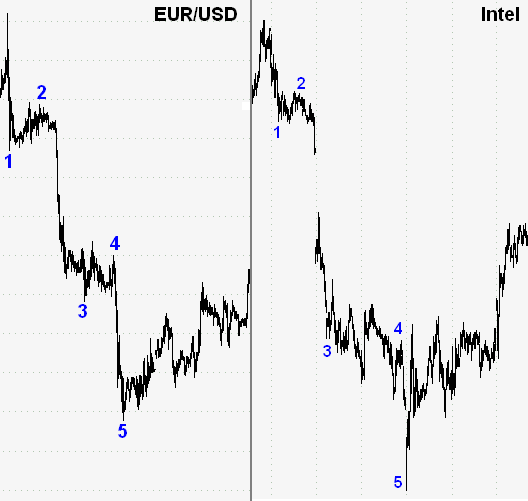

Das typische Grundmuster in der von R.N. Elliott aufgestellten Theorie ist der sogenannte in Trendrichtung laufende fünfteilige Impuls. In Baisse-Phasen läuft dieser natürlich entsprechend in die entgegengesetzte Richtung. Diese Wellenstruktur ist auch von Elliott-Anfängern leicht auszumachen. Welle 3, auch als Hauptantriebswelle eines jeden Wellenzyklus bezeichnet, sollte sich in einem klassischen Impuls immer als längste Welle profilieren. Die erste und die fünfte Welle sind in der Regel gleich lang. Welle 2 und 4 sind jeweils Korrekturen in diesem Trend. Es darf zu keiner Überschneidung der ersten und vierten Wellen kommen.

Dazu zwei Anwendungen, unabhängig von Preis- und Zeitskala, am Beispiel von EUR/USD bzw. Intel:

Korrektur folgt auf Impuls

Welchen Nutzen bringt nun die Kenntnis der Wellenbewegung? Wenn diese Struktur, gleich auf welcher Zeitebene, vollständig erkannt wird, ist es möglich, sich gegen diesen Trend zu positionieren. Denn nach einem Impuls, egal ob in einem Bullen- oder Bärenmarkt, folgt immer eine entsprechende Gegenbewegung. Ein Sprichwort besagt: „Was hoch steigt, muss auch wieder fallen.“ (das gilt natürlich auch umgekehrt). Es folgt also eine Konsolidierung entgegen dem Trend. Diese sieht typischerweise wie das folgende Schema aus.

Variationen von Korrekturen

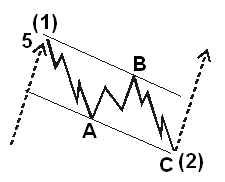

Die Gegenbewegung, die Welle (2), hier als „Zigzag“ zur Welle (1) dargestellt, korrigiert den vorangegangenen Impuls immer in drei Teilen. Die Teilwellen werden mit A, B und C benannt. Die Wellen A und C sind von ihrer internen Struktur auch kleine fünfteilige Impulse und besitzen üblicherweise eine ähnliche preisliche Ausdehnung. Welle B ist hingegen eine dreiteilige Gegenbewegung entgegen dem in Welle (2) vorherrschenden Trend. Nach Abschluss dieser Korrekturwelle folgt ein weiterer Aufwärtsimpuls. Im folgenden Schema ist das Welle (3).

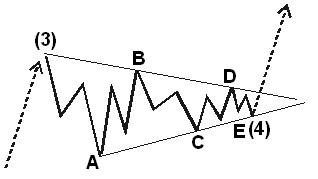

Diese Hauptantriebswelle, begleitet durch stark anziehendes Handelsvolumen, ist wiederum Teil eines größeren Impulses auf höherer Ebene, dem Wellenzyklus [1]. Spätestens hier erhält man einen Eindruck davon, was eingangs mit der zyklischen und fraktalen Ausbreitung von Wellenmustern gemeint ist. Doch bevor ein fünfteiliger Impuls abgeschlossen wird, bedarf es einer zweiten Korrekturwelle, ähnlich der Welle (2), die Welle (4). Diese Teilwelle tritt oft Gestalt eines sich zusammenziehenden Dreiecks auf.

Beispiele: Öl

Aus der Welle (4) heraus werden die Kurse gewissermaßen nochmals nach oben gedrückt – in Richtung der den Zyklus abschließenden Welle (5). Die interne Struktur dieses Dreiecks ist auch relativ leicht zu identifizieren. Die fünf Teilwellen A bis E weisen jeweils eine dreiteilige Struktur auf. Ähnlich der des beschriebenen ZigZags. Aus den jeweiligen Hoch- und Tiefpunkten lässt sich dann ein Dreieck konstruieren. Der Nutzen dieser Welle liegt darin, zu erkennen, dass die Bewegung in Trendrichtung noch nicht beendet ist. So können hier Positionen im jeweiligen Markt gegebenenfalls weiter aufgestockt werden oder es lohnt sich sogar noch der Neueinstieg. Die sich anschließende fünfte Welle wird einen weiteren Aufwärtsimpuls darstellen und den Zyklus [1] komplettieren.

Die Tücke liegt im Detail

Es gibt jedoch auch einige Tücken bei dieser Art von Abschluss-Wellen. Zwei recht häufig vorkommende Szenarien sollen hier vorgestellt werden.

„Das beendende Dreieck“

Beispiele: Deutsche Bank – Dow Jones 1 – Dow Jones 2

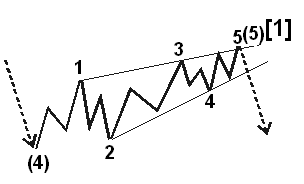

Dieses hat nichts mit dem sich zusammenziehenden Dreieck im Rahmen der Welle (4) zu tun, auch wenn der Name es vermuten lässt. Es handelt sich hierbei um eine spezielle Art des Impulses. Das wohl auffälligste Merkmal ist hierbei die 1/4-Wellenüberschneidung, die bei einem klassischen Impuls nicht erlaubt ist und eine Regelverletzung darstellt. Außerdem sind die internen Impulswellen, die wir eben noch als fünfgliedrig kennengelernt haben, bei diesem Ausnahme-Impuls dreiteilig. Taucht dieses Muster am Ende einer Zykluswelle auf, so bedeutet das, dass der Trend schwach ist und dem Markt ein heftiger Wechsel in die Gegenrichtung bevorsteht.

„Der Versager“

Beispiele: Dow Jones

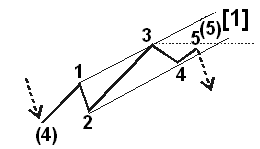

Hierbei reicht das Hoch von Welle (5) nicht, wie sonst üblich, über das Hoch der dritten Welle hinaus. Sie „versagt“ also kurz davor. Das deutet ebenfalls, wie bei der zuvor genannten Fünfer-Ausnahme, auf einen abebbenden Trend gepaart mit baldiger Beschleunigung entgegen der bisher vorherrschenden Bewegung hin.

Weitere Formen von Korrekturwellen

Die ganze Vielzahl weiterer Konsolidierungsmuster aufzuzählen, würde jedoch den Rahmen dieses Artikels sprengen. Daher sollen abschließend, neben dem ZigZag, noch zwei weitere, häufig auftretende Korrekturformen vorgestellt werden.

Das sogenannte „Flat“ stellt per Saldo eine Seitwärtsbewegung des Marktes dar.

Auf eine dreigliedrige Welle A folgt eine ebenfalls dreigliedrige Welle B. Diese läuft nahe an das Top der vorangegangenen Impulswelle heran, was als Zeichen innerer Stärke zu werten ist. Der Markt „will“ also in Richtung dieser B-Welle und darüber hinaus. Zuvor folgt jedoch noch ein Rücksetzer im Rahmen der 5- teiligen Welle C. Sie kann knapp ober- oder unterhalb des Tiefs der Welle A enden. Flache Bewegungen können in allen Arten von Konsolidierungen vorkommen.

Korrekturen verursachen Fehlprognosen

Während Impulswellen aufgrund ihres simplen Aufbaus relativ einfach zu handhaben sind, ergeben sich bei der Analyse von Korrekturen zum Teil erhebliche Probleme, da eine Vielzahl von Korrekturmöglichkeiten unterschieden werden muss, die sich zu Beginn ihrer Entwicklung jedoch oftmals gleichen. Daher erfolgt die Identifizierung des vollständigen Korrekturmusters erst relativ spät. Fehlprognosen entstehen so meist in der Fehlinterpretation von Korrekturen und deren möglichem Ende.

Nachteile und Kritik

Die Arbeit von R. N. Elliott, das massenpsychologische Verhalten von Aktienmärkten in Gesetzmäßigkeiten und Regeln zu formulieren, ist zweifelsohne eine bemerkenswerte Leistung. Doch wie bei allen Dingen, gibt es auch bei der Elliott Wellen-Theorie zwei Seiten der Medaille. Die häufigste Kritik an der Theorie lautet, es sei für Anwender schwierig, immer korrekte Wellenzählungen vorzunehmen. Dies liegt vor allem am Auslegungsspielraum, den die von Elliott beschriebenen Regeln teilweise zulassen.

Ein Markt, fünf Meinungen

Lassen Sie fünf Elliott-Waver eine Wellenzählung zu einem bestimmten Markt erstellen, und Sie werden mit großer Wahrscheinlichkeit fünf verschiedene Zählweisen mit entsprechenden Kurszielen und Szenarien erhalten. Dies ist mitunter auch auf den hier angerissenen komplexen Regelkatalog zurückzuführen. Jedoch führen auch Voreingenommenheit (z.B. das Halten einer Position in Bezug auf den analysierten Markt) und Unerfahrenheit dazu, dass zum Teil „auf Teufel komm raus“ an einem bestimmten Wellen-Szenario festgehalten wird.

Hoher Zeitaufwand

Das Regelwerk bedarf also eines zeitaufwendigen und intensiven Studiums. Die wenigsten Börsianer haben dazu wohl genug Lust und Geduld, geschweige denn die nötige Zeit. Es dauert gut und gerne mehrere Jahre bis man die Komplexität der Elliott-Wellen halbwegs durchschaut hat.

Stopps

Ein weiteres Manko ist die Nennung beziehungsweise Setzung eines vernünftigen marktgerechten Stopps. Stopps rein nach Elliott zu setzen bedeutet, ein größeres finanzielles Risiko einzugehen, als üblicherweise notwendig wäre.

Vorteile und Nutzen

Kein anderes Verfahren der Technischen oder der Chart-Analyse zeigt derart gute Ein- und Ausstiegspunkte auf wie das Elliott Wellen-Prinzip. Es ist sogar möglich, diese fast punktgenau im Intraday-Handel zu erwischen. Voraussetzung hierbei ist jedoch, dass man sich die Zeit nimmt, ins Detail zu gehen, sprich, die fraktalen Verschachtelungen der einzelnen Wellen „auseinanderzunehmen“ und vom größtmöglichen auf das kleinstmögliche Zeitintervall herunterzubrechen.

Nie mehr „Telebörse“

Bei korrekter Anwendung des Regelwerks ist man anderen Marktteilnehmern immer einen Schritt voraus. Auf die allabendliche „Telebörse“ und den täglichen Blick in den Wirtschaftsteil der Tageszeitung kann – was den Informationsgehalt dieser Medien auf die Anlagestrategie betrifft – dann gut und gerne verzichtet werden.

Umfassendes Weltbild

„Elliotter“ haben eine eigene Meinung zu einem Markt und sind in der Lage, anhand von konkreten Kauf- und Verkaufspunkten eigene Entscheidungen zu treffen. Ich gehe noch einen Schritt weiter und behaupte, dass ein Elliott-Waver nach der persönlichen Verinnerlichung der hier vorgestellten Theorie ein ganz anderes Gefühl zu den Finanzmärkten bekommt. Er erlangt ein völlig neues und umfassendes Weltbild und wird damit z.B. auch in der Lage sein, soziale Trends richtig zu erfassen und einzuschätzen. Es ist möglich, sich so auf kommende Ereignisse vorzubereiten, auch wenn oft unklar ist, wann genau diese eintreten.

Mittel- und langfristige Prognosen

Ihren größten Vorteil spielt die Elliott-Theorie in ihrer mittel- und langfristigen Anwendung auf Märkten mit hohem Handelsvolumen und größtmöglichem Medieninteresse aus. Sie ist in der Lage, zukünftige Trends mit einem Anlagehorizont von mehreren Jahren bis hin zu mehreren Jahrzehnten vorherzusagen. Dies stellt einen entscheidenden Nutzen für den Anleger dar.

Zusammenfassung

Es ist ein alter Wunsch jedes Anlegers und Börsianers, die Kurse an den Kapitalmärkten preislich und zeitlich so exakt wie nur möglich vorherzusagen. Bis heute ist das jedoch niemandem bzw. keiner Analysemethode auf Dauer gelungen. Auch das Elliott Wellen-Prinzip ist kein perfektes, fehlerfrei funktionierendes Analyse-Werkzeug. Es hat ebenso viele Fallstricke wie alle anderen gängigen und „anerkannten“ Analysemethoden auch. Bei der Anwendung der Elliott-Wellen geht es in allererster Linie nicht darum, perfekte Prognosen mit „richtigen“ Wellenzählungen erstellen zu wollen. Vielmehr steht die gewinnbringende Umsetzung eines Szenarios unter Berücksichtigung eines angemessenen Chance/Risiko-Verhältnisses und Money-Managements im Vordergrund. Und das ist mit den Elliott-Wellen ohne weiteres möglich.

Wenig Anhänger wegen Esoterik-Touch

Die Elliott Wellen-Theorie hat trotz dieses markanten Profils und der beschriebenen Vorteile bis heute nur eine überschaubare Anzahl von Anhängern und Anwendern. Von der Theorie haben zwar viele schon einmal gehört und sich eventuell auch kurz daran versucht. Aufgrund des wohl eingetretenen Misserfolges haben sie sich jedoch schnell wieder davon verabschiedet. Daher kommt es des Öfteren vor, dass die Elliott Wellen-Theorie gerne in das Reich der Esoterik und damit ins Lächerliche gezogen wird.

Andere Herangehensweise an den Markt

Kritiker, vor allem die, die sich offensichtlich nie intensiv mit der Materie beschäftigt haben, bezeichnen daher Waver gerne auch schon mal als notorische Pessimisten, Weltuntergangspropheten oder gar Kaffeesatzleser. Kommt diese Abneigung daher, dass „Elliotter“ Trends oft schon vor ihrem Entstehen erkennen können, ohne sich von den Massenmedien beeinflussen zu lassen? Liegt es an den zum Teil utopisch lautenden Kurszielen, die für die wenigsten Marktteilnehmer zum Zeitpunkt der jeweiligen Prognose greifbar, rational und vor allem fundamental zu erklären sind? Elliott-Waver haben lediglich eine andere Herangehensweise an den Markt und demzufolge auch andere Marktbewertungskriterien, die mit der klassischen und anerkannten Denk- und Handlungsweise nicht gut vereinbar sind. Seien Sie nicht voreingenommen und machen Sie sich Ihr eigenes Bild von den Elliott Wellen.